Wat is estate planning?

Er is geen standaard definitie van estate planning. Uitgangspunt bij estate planning is de overdracht van vermogen tijdens leven of bij overlijden op een zo aantrekkelijk mogelijke manier. Voor ons zijn jouw wensen het uitgangspunt van een advies estate planning. Daarbij houden wij vervolgens rekening met alle aspecten van de civiele en fiscale wetgeving, zoals de wettelijke regeling rondom overlijden en de toepassing van de Successiewet (schenk- en erfbelasting). Een belangrijk onderdeel van de Successiewet is de bedrijfsopvolgingsregeling (BOR) ook wel aangeduid als bedrijfsopvolgingsfaciliteit (BOF). De heffing van inkomsten- en overdrachtsbelasting (dan wel het beperken daarvan) is ook een belangrijk aandachtspunt bij bedrijfsopvolging. Dit onderdeel van de belastingheffing ziet op ondernemingsvermogen. De mogelijkheden voor estate planning zijn echter geenszins beperkt tot het ondernemingsvermogen.

Waarom?

Waarom zou je vermogen overdragen? Er zijn vele redenen te bedenken. Redenen die wij vaak horen, zijn:

“Het is fijner om bij leven te schenken.”

“Nu kan ik het precies zo regelen zoals ik dat graag wil.”

“Nu kan ik mijn kinderen er nog van zien genieten.”

“Estate planning is fiscaal voordelig(er), er hoeft minder belasting betaald te worden.”

“Het kwam ter sprake bij vrienden en toen dachten we, laten wij eens kijken of estate planning ook iets voor ons is.”

Voor wie?

Estate planning is voor bijna iedereen. En daar bedoelen we mee dat estate planning niet alleen voor mensen is met veel vermogen. Rijk zijn, is beslist geen voorwaarde voor estate planning.

Een voorbeeld

In dit voorbeeld gaat het over:

- ouders (83 en 85);

- gehuwd in algehele gemeenschap van goederen;

- twee kinderen;

- vier kleinkinderen;

- eigen huis WOZ-waarde € 250.000;

- spaargeld € 50.000;

- auto € 30.000;

- geen testament of testament met wettelijke verdeling zonder rente afspraak.

Stel dat de 83-jarige overlijdt. Totaal vermogen huwelijksgemeenschap is € 330.000. De nalatenschap van de erflater bedraagt dan 50% van € 330.000 is € 165.000. Hiervan erven de langstlevende en beide kinderen elk 1/3 deel, dus elk € 55.000. De kinderen krijgen hun erfdeel in de vorm van een renteloze vordering op de langstlevende ouder. Deze is pas opeisbaar bij het overlijden van de langstlevende ouder.

Voor de berekening van de erfbelasting wordt gehandeld alsof de langstlevende ouder het vruchtgebruik heeft van de vordering. De berekening van de erfbelasting is dan als volgt. De vordering bedraagt per kind € 55.000. Op basis van de leeftijd van de langstlevende is factor 3 van toepassing en de door de wet voorgeschreven rente is 6%. De waarde van het voordeel van de langstlevende ouder is: € 55.000 x 6% x factor 3 = € 9.900. Voor de erfbelasting bedraagt de verkrijging van de langstlevende dan € 55.000 + € 9.900 + € 9.900 = € 74.800. Over dit bedrag is de langstlevende vanwege de van toepassing zijn partnervrijstelling geen erfbelasting verschuldigd.

De kinderen zijn erfbelasting verschuldigd over € 55.000 minus € 9.900 = € 45.100. Elk kind moet € 2.354 erfbelasting betalen (€ 45.100 minus de vrijstelling van € 21.559¹ x 10%² erfbelasting). De langstlevende betaalt de erfbelasting voor de kinderen. Dit bedrag kan later worden verrekend met de vordering van de kinderen. Wanneer de langstlevende ouder op 87-jarige leeftijd overlijdt bestaat het vermogen uit de WOZ-waarde van de woning € 300.000, € 70.000 spaargeld en een schuld van € 55.000 minus € 2.354 per kind.

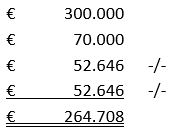

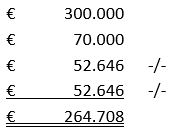

Nalatenschap:

Elk kind ontvangt een erfenis ter waarde van € 132.354 (€264.708/2). Hierover moeten zij ieder € 11.079 erfbelasting betalen (€ 132.354 -/- vrijstelling € 21.559¹) x 10%². In totaal wordt per kind dus € 13.433 (€ 2.354 + € 11.079) erfbelasting betaald.

¹ Vrijstelling 2022 | ² Tarief 2022 |

Wat hadden ouders ook kunnen doen?

Ouders hadden hun kinderen kunnen schenken. Stel dat ouders voor het eerste overlijden beide kinderen 3 jaar achterelkaar € 5.000 per jaar hadden geschonken en de langstlevende schenkt vervolgens nog eenmaal aan beide kinderen € 5.000.

Over de jaarlijkse schenkingen zou vanwege de van toepassing zijnde schenkingsvrijstelling geen schenkbelasting zijn verschuldigd.

Het vermogen dat bij overlijden van de langstlevende overgaat op de kinderen is vanwege de schenkingen belastingvrij afgenomen met € 40.000. Dit leidt uiteindelijk tot een besparing van € 1.950 aan erfbelasting.

De langstlevende had na het overlijden van de partner een testament op kunnen stellen waarin een legaat werd opgenomen van € 15.000 voor elk kleinkind. De kleinkinderen zijn over dit bedrag vanwege de voor hun geldende vrijstelling geen erfbelasting verschuldigd. De verkrijging van de kinderen is daardoor in totaal wel € 60.000 lager. Dit leidt uiteindelijk tot een besparing van € 6.000 aan erfbelasting.

Deze voorbeelden dienen slechts om te illustreren dat estate planning voor bijna iedereen is en een groot vermogen zeker geen voorwaarde is.

Contact & advies

Ben je geïnteresseerd in de mogelijkheden die je hebt? Neem vrijblijvend contact op met de adviseurs van MKBzaken.